最近面談した方が呟かれていて、私と同じ世代だったので団塊ジュニア世代の老後資金に対する考え方を今回は書きます。

団塊ジュニアや、就職氷河期世代は確かに不遇の世代と言われています。

私だって何度も転職しています。団塊ジュニアは最後のボリュームゾーンです。当然人数が多いから競争は厳しかったし、完全にバブルが冷めやんだ1990年半ばの就職は楽ではないですね。

でも、その不遇を嘆いていても現状は変わりません。

国もようやくそのことに目をつけて、この世代の人たちを地方公務員などにするようにと指示を出していますが、なれる方はほんの一握りです。

1月12日日本経済新聞に面白い記事がありました

数字で見るリアル世論郵送調査は2020 です。

項目は

景気は1年前と比べると?

家庭での夫婦の役割分担?

コロナで生活に制約は?

在宅勤務やテレワーク定着させるべきですか?

雇用環境を1年前と比べると?

日本の経済力をどう評価する?

中国を脅威と感じますか?

憲法改正は?

NETの情報は信頼できる?

音楽動画などの定額サービスの利用は?

お金の問題への備えは?

というような内容でした。

この中で気になったものが、

景気は一年前と比べて悪くなっている71%

収入を1年前と比べると、変わらない49%、減った34%

雇用環境を1年前と比べると、悪くなった54%、変わらない38%

何歳まで働きますか?65~69歳 27% 70~74歳 19%

老後に不安は 感じている76%、どちらともいえない12%

将来の不安は? 健康72%、資金経済面67%

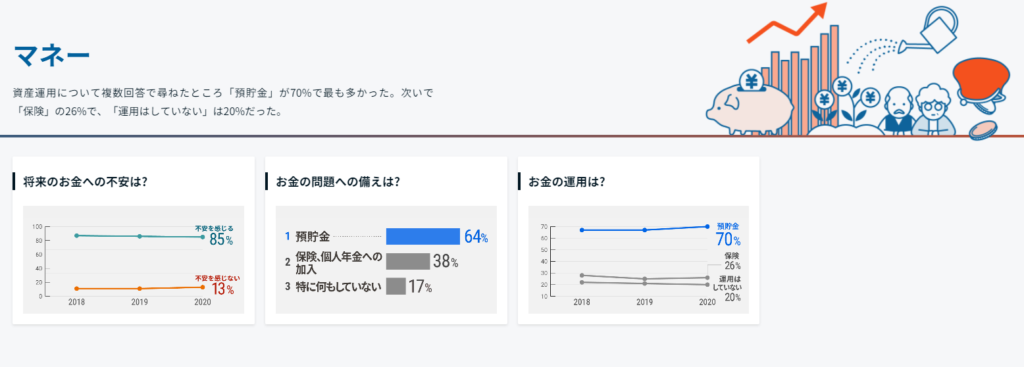

将来のお金の不安は? 不安を感じる85%、不安を感じない13%、

お金の問題への備えは?預貯金64%、保険、個人年金への加入38%、特に何もしていない17%

お金の運用は?預貯金70%、保険26%、運用はしていない20%

幸せと感じるために重視することは?健康68%、十分な収入・備え59%

となっていました。

ここから見えてきたのは、現在の生活環境は厳しいが、働く期間を伸ばしてでも将来の老後の不安を解消できるような収入・備えをしておきたい。といった気持ちが垣間見えてきます。

一方で、お金にも働いてもらう方法が預貯金、保険、何もしていないと続いたのは驚きです。運用を知らないのか?知っていても選択肢にないのかは調査からはわかりませんでした。

調査対象は、日経リサーチが2020年10~11月に全国の18歳以上の男女を無作為に抽出して郵送で実施。1696件の回答を得た。回答率は56.5%。

とのことで、偏っているわけでもなさそうです。

さて、これらを踏まえて本題です。

団塊ジュニア世代は今、40代後半の方々ですね。冒頭に書いた通り、最後のボリュームゾーンです。

私を含めてこの方々がリタイヤするのは、調査からも70歳前後となりそうです。

ということは、あと20年以上あるわけです。子供が生まれて二十歳になる以上に時間があります。これを生かさない手はないですね。

働き方ですが、最近来られたご夫婦のキャッシュフロー表分析をしたところ、老後資金が不足、しかも遺族のキャッシュフロー(夫が亡くなり、妻と子供が残った)は妻の働き方がパートのため、老後資金がかなり不足、お子さんを大学に出すことが難し状況となりました。

この方々の一番の改善としたら、妻も下の子が小学生になったら働くこと。例えばパートタイムで年収150万円くらい(税・社保をはらっても吸収できるくらいの年金が期待できる)の働き方をすると、キャッシュフロー予測が大きく改善します。

出来れば、何か人の役に立つ仕事を自営業として考えてもいいかもしれません。もちろん決められたことをしてパートタイムをやり上げることもいいですが、自由度が高く、好きな時間に働けるなどのメリットがあり、しかも大きな収入になるかもしれません。

誰にでもできないでしょう?と言われるかもしれませんが、世の中の仕事はすべて、相手の困りごとを解決してあげることで賃金をもらっています。どんな困り事があるのか?私ならどう解決してあげられるかと日ごろから考えておくことこそ大事だと思います。私も独立して7年目ですが、世の中の仕事はハローワークにある仕事だけではないといつも思っています。

それについてくるのが年金です。厚生年金適用事務所で働く機会が以前よりも増えています。国が主導して厚生年金を適用出来るように働く時間などを緩和しているからです。

そして、年金ですが、今の団塊ジュニア世代は60歳になってもいわゆる部分年金の支給はなく、65歳から年金支給となります。これを夫婦で繰り下げして70歳から受け取るとすると、42%増えた年金が一生支給されます。夫婦で400万円の年金が出るなら568万円に増え、それ以降の生活が楽になります。

年金は雑所得で総合課税されますので、場合によっては大きく税金が増える可能性がありますが、年金以外の他の所得がないなら、多少税金が増えても手取りは大きくなりますので、結果的にやはり有利です。

厚生年金加入なら、勤め先の健康保険もセットでついてきます。どちらも労使折半ですので安く加入できるわけです。傷病手当金などもあり、民間保険のかけすぎも是正できそうです。

家族の介護が出てくる年齢でもありますが、雇用保険から介護休業給付金などもあり、ざっとですが、給料の7割を93日まで受けられます。

次に冒頭の郵送調査で私が一番気になった貯蓄方針。つみたてなどの言葉が全く出てきませんでしたね。会社が掛け金を出してくれる年金があればどちらが運用するか確認です。会社が運用するなら手出しできませんが、個人で運用するなら自分でつみたて方針を決められます。

最近相次いで企業型確定拠出年金をよくわからないからと、年金保険や定期預金に置いている方が相談に来られていますがもったいないです。でも相談に来られてこれから運用すればいいのですから、来られてその事実が分かっただけ一歩前進です。

最後はイデコ。これは自分で節税しながら自分の私的年金を作るという仕組みです。

これを例えば47歳から運用して60歳まで13年間ありますね。変動しますからやはり10年以上の長期運用が理想です。その期間がまだ取れますね。60歳から70歳の間に一時金や年金で受け取りますが、税制のポイントがあり、一時金でもらう場合、退職所得控除という大きな控除があります。会社の退職金とイデコは勤務年数とかけた年数を重複している部分はダブルで退職所得控除を使うことはできませんが、イデコを60歳でもらい、65歳で会社の退職金をもらうなら、それぞれの期間の重複分も丸々控除としてカウントできるため、とても有利です。これはまた別の機会にどういう仕組かを説明しますが。これが逆の60歳で退職金、65歳でイデコとなると重複分は使えなくなります。要は先にイデコを受取り、4年超あけて退職金を受け取ると、それぞれに目いっぱい退職所得控除を使えるから大きく節税できて、手取りも多いということいです。

ライフプランで変わりますが、私が会社員なら、すぐにつみたてnisaも始めて、70歳まで働き、60歳でイデコを受取り、そのお金をとっておき、65歳で会社の退職金を受け取り、イデコと退職金は使わずに65歳からはパートで70歳まで働き、70歳で42%増えた年金を請求する。それ以降の生活費などが足りなかったら初めて退職金とイデコを取り崩しながら生活する。つみたてnisaは非課税期間終了後に課税口座に移すか、引き出すかしてそれを保守的に運用しながら取り崩す。

この方法なら老後資金が不足する心配はほぼありません。

私だって団塊ジュニア世代、同じ世代を応援したいという気持ちで今回のブログは書きました。

これを読まれている方が、ご自身のライフプランを考える一助になれば幸いです。

*今回は選択肢を小さくするために年金保険や財形貯蓄年金基金や付加年金、小規模企業共済などは考慮しませんでした。

コメント